消費税の課税取引

消費税とは、国内におけるすべての商品、製品の販売、サービスの提供等の取引に対して課税される間接税のことです。

また、輸入取引も国内で消費することを目的としていることから、課税対象とされています。

消費税は、次の要件をすべて満たす取引を課税対象としています。

- 国内において行われる

- 事業者が行う

- 事業として行われる※1

- 対価を得て行われる※2

※1:「事業として」とは、対価を得て行われる資産の譲渡等を繰り返し、継続、かつ、独立して行うことです。

※2:「対価を得て」とは、資産の譲渡、資産の貸付けおよび役務の提供に対して反対給付を受け取ることです。

消費税の不課税取引

次のような主な取引は、上記の課税取引の要件を満たさないため、課税対象とはならず、不課税取引となります。

- 給与、賃金

- 寄付金、祝い金、見舞金、補助金等

- 無償提供された試供品や見本品

- 保険金、共済金

- 株式の配当、その他の出資分配金

- 廃棄、盗難、滅失した資産

- 損害賠償金

消費税の非課税取引

上記の課税取引の要件を満たすため、消費税の課税取引であっても消費に負担を求める税としての性格から課税の対象としてなじまないものや社会政策的配慮から、課税しない非課税取引が定められています。

主な非課税取引は、次のとおりです。

税の性格から課税対象とすることになじまないもの

- 土地(土地の上に存する権利を含む)の譲渡や貸付け(ただし、1か月未満の土地の貸付け、テニスコート、プール、駐車場等その施設の利用に付随して土地が使用される場合は課税対象)

- 有価証券その他これに類するもの、および支払手段その他これに類するものの譲渡(ゴルフ会員権で株式、出資、預託の形態であるものは、有価証券に含まれず課税対象)

- 利子、保証料、保険料等

- 郵便切手、印紙等の譲渡

- 商品券、ビール券、図書券、旅行券、プリペイドカード等の譲渡

- 住民票、戸籍事項証明書等の行政手数料等

- 国際郵便為替、外国為替等

社会政策的な配慮に基づくもの

- 社会保険医療や社会福祉事業等

- 介護保険法に基づく保険給付の対象となる居宅サービス、施設サービス等

- 出産費用等

- 埋葬料、火葬料

- 身体障害者用物品の譲渡、貸付け等

- 一定の学校の授業料、入学金、入学検定料、施設設備費

- 教科用図書の譲渡

- 住宅の貸付け(ただし、①貸付期間が1か月未満の場合 ②ウィークリーマンション、貸別荘、リゾートマンション、ホテル等(その利用期間が1か月以上となる場合を含む)の貸付けは課税対象)

また、家屋の賃料等に係る消費税の取扱いは、下表のとおりです。

| 内容 |

消費税 |

| 居住用の家屋の賃料(返済不要の礼金・敷金・保証金を含む)※ |

非課税 |

| 事業用家屋の賃料(返済不要の礼金・敷金・保証金を含む) |

課税 |

| 返金すべき敷金、保証金等 |

課税対象外 |

※住宅には社宅も含まれるため、法人が借りた社宅家賃の家主への支払いも、法人が従業員等から受け取った社宅家賃等も非課税となります。

消費税の税率

消費税の税率は、標準税率7.8%、軽減税率6.24%の複数税率です。

また、消費税のほかに地方消費税が別途消費税額の22/78(消費税率に換算して標準税率2.2%、軽減税率1.76%)課税されるので、こられを合わせた税率は、標準税率10%、軽減税率8%となります。

|

|

標準税率 |

軽減税率 |

| 消費税率 |

7.8% |

6.24% |

| 地方消費税率 |

2.2% |

1.76% |

| 合計 |

10.0% |

8.0% |

なお、軽減税率の対象となる品目は、次のとおりです。

- 飲食料品(酒類を除く食品で、外食サービス等を除く)

- 新聞(定期購読契約が締結された週2回以上発行される一定のものに限る)

消費税の納税義務者

消費税の負担者は一般消費者ですが、納税義務者は国内取引であれば個人事業者と法人です。

また、輸入取引であれば、保税地域から外国貨物を引き取る者となります。

なお、一定の要件に該当する消費税の納税義務者には、次のような納税免除制度があります。

事業者免税点制度

小規模事業者の事務負担を軽減するため、その課税期間に係る基準期間の課税売上高が1,000万円以下の事業者は、原則としてその課税期間の消費税の納税義務が免除されます。これを事業者免税点制度といいます。

基準期間とは、個人事業者の場合はその年の前々年、事業年度が1年である法人の場合はその事業年度の前々事業年度になります。

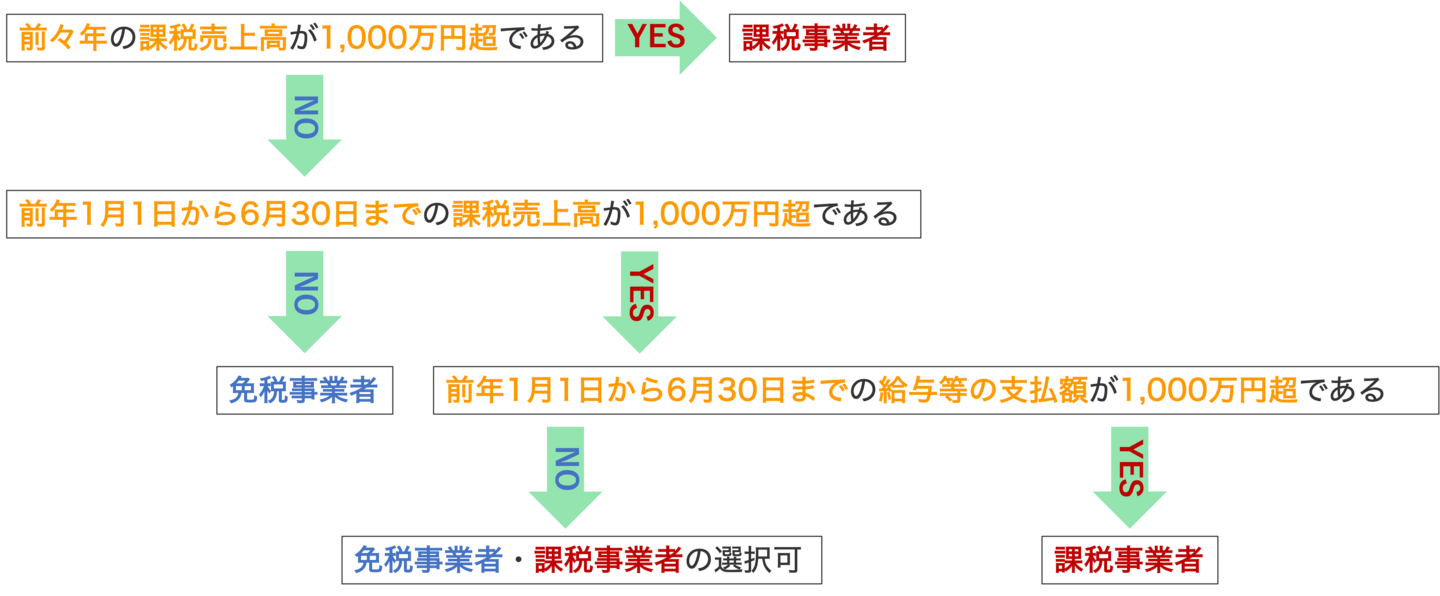

なお、その課税期間の基準期間における課税売上高が1,000万円以下であっても、特定期間における課税売上高が1,000万円を超えた場合は、当課税期間から課税事業者となります。

特定期間とは、個人事業者の場合は、その年の前年の1月1日から6月30日までの期間で、法人の場合は、原則としてその事業年度の前事業年度開始日以降6か月の期間になります。

なお、免税事業者であっても、消費税課税事業者選択届出書を提出することにより課税事業者となることができます。

ただし、一旦課税事業者となると、事業を廃止した場合を除き、2年間は免税事業者に戻ることはできません。

個人事業者の場合の消費税の課税事業者・免税事業者の判定

新規開業・新規設立法人

新たに事業を開始した個人事業者や新たに設立された法人については、基準期間が存在しないため、当初2年間(2事業年度)は原則として免税事業者となります。

ただし、新設法人のうち、その事業年度開始日における資本金または出資金の額が1,000万円以上である法人については、免税事業者となることはできません。

消費税の税額の計算

消費税の税額は、課税売上割合および課税売上高によって計算方法が異なります。

課税売上割合が95%以上かつ課税売上高が5億円以下の場合(原則課税制度)

総売上の中で消費税を受け取る取引が95%以上かつ課税売上高が5億円以下の場合、消費税の納付税額は、次の式で計算します。

消費税の納付税額 = 課税売上げに係る消費税額 − 課税仕入れに係る消費税額

課税売上げに係る消費税額 = ( 標準税率の対象となる税抜売上額 × 7.8% ) + ( 軽減税率の対象となる税抜売上額 × 6.24% )

課税仕入れに係る消費税額 = ( 標準税率の対象となる税抜仕入額 × 7.8% ) + ( 軽減税率の対象となる税抜仕入額 × 6.24% )

課税期間は、原則として個人の場合は1月1日から12月31日までの1年間で、法人の場合は事業年度です。

課税売上割合が95%未満または課税売上高が5億円超の場合(原則課税制度)

課税売上割合が95%未満または課税売上高が5億円超の場合、消費税の納付税額は、次の式で計算します。

消費税の納付税額 = 課税売上げに係る消費税額 − 課税売上げに対応する課税仕入れの消費税額

「課税売上げに対応する課税仕入れの消費税額」は、次のいずれかの方法を任意で選択して計算します。

まず、課税仕入れの消費税額を、

- 課税売上げにのみ対応する課税仕入れ等の消費税額

- 非課税売上げにのみ対応する課税仕入れ等の消費税額

- 課税売上げと非課税売上げに共通して対応する課税仕入れ等の消費税額

の3つに区分します。

個別対応方式を選択する場合、仕入れ控除額を次の式で計算します。

仕入控除額 = A + ( C × 課税売上割合 )

一括比例配分方式を選択する場合、仕入れ控除額を次の式で計算します。

仕入控除額 = ( A + B + C ) × 課税売上割合

簡易課税制度

消費税簡易課税制度選択届出書を提出した事業者は、その提出した日の属する課税期間の翌課税期間以降の課税期間において、基準期間の課税売上高が5,000万円以下である場合に、課税期間の仕入れに係る消費税額を実額によらないで計算する簡易課税制度の特例を選択することができます。

なお、簡易課税制度を選択した場合には、原則として2年間は取りやめることはできません。

簡易課税制度とは、仕入控除税額を課税売上高に対する税額の一定割合とするというものです。

この一定割合をみなし仕入率といい、事業を6つに区分し、事業区分ごとのみなし仕入率を適用します。

事業区分ごとのみなし仕入率は、下表のとおりです。

| 事業区分 |

みなし仕入率 |

|

| 第1種事業 |

卸売業 |

90% |

| 第2種事業 |

小売業、農林水産業(飲食料品の譲渡に係る事業) |

80% |

| 第3種事業 |

製造業、工業、建設業、農林水産業(飲食料品の譲渡に係る事業を除く) |

70% |

| 第4種事業 |

飲食店業、その他の事業 | 60% |

| 第5種事業 |

金融業、保険業、運輸通信業、サービス業 | 50% |

| 第6種事業 |

不動産業 | 40% |

簡易課税制度における消費税の納付税額は、次の式で計算します。

消費税の納付税額 = 課税売上高(税抜) × 7.8% − 課税売上高(税抜) × みなし仕入率 × 7.8%

消費税の申告と納付

消費税の課税期間は、個人事業者は暦年(1月1日〜12月31日)、法人は事業年度となります。

課税事業者は、課税期間ごとにその課税期間終了の日の翌日から2か月以内に、納税地を所轄する税務署に消費税の確定申告書を提出し、その申告に係る消費税額を納付しなければなりません。

ただし、法人税の確定申告書の提出期限の延長の特例の適用を受ける法人については、消費税の申告期限を延長する旨の届出書を提出した場合、消費税の申告期限が1か月延長されます。

なお、個人事業者は、課税期間の翌年3月31日までに確定申告および納付をしなければなりません。

また、消費税の課税期間は原則として1年とされていますが、直前の課税期間(個人事業者の場合は前年、法人の場合は前事業年度)の消費税(地方消費税を除く)の年税額が48万円超の場合には、年税額に応じて中間申告をする必要があります。

消費税の中間申告期限は、下表のとおりです。

| 直前の消費税の年税額 |

申告・納付回数 |

| 4,800万円超 |

1か月ごと(1年間に確定申告1回と中間申告11回) |

| 400万円超 4,800万円以下 |

3か月ごと(1年間に確定申告1回と中間申告3回) |

| 48万円超 400万円以下 |

6か月ごと(1年間に確定申告1回と中間申告1回) |

| 48万円以下 |

原則として中間申告不要(任意の中間申告制度あり) |